商业保理是什么意思(一文详解商业保理)

一、什么是保理

1. 定义

关于「保理」百度百科的定义如下:

保理(Factoring),全称保付代理,又称托收保付,是一个金融术语,指卖方将其现在或将来的基于其与买方订立的货物销售/服务合同所产生的应收账款转让给保理商(提供保理服务的金融机构),由保理商向其提供资金融通、买方资信评估、销售账户管理、信用风险担保、账款催收等一系列服务的综合金融服务方式。

简单来说,就是卖方将应收账款转让给保理商,以获取金融服务。本质上就是应收账款的转让。

保理业务涉及到买方、卖方和保理商三方,主要由买卖双方形成应收账款,卖方和保理商进行应收账款转让组成。

你可能要问,什么是应收账款?

在实践中,应收账款债权多指买方通过「赊销」的方式向卖方购买货物/服务所形成的金钱债权债务关系。通俗点来讲,就是买方向卖方购买货物/服务,但是不立马付钱,而是通过赊账的方式,这样对于卖方来说就有一笔应收账款,和现金一样,均属于“资产”。

2. 分类

在实际保理业务中,根据不同的标准会有不同的分类:

1)明保理和暗保理

根据应收账款转让事实是否通知债务人可分为明保理、暗保理。

明保理在应收账款转让给保理商时需通知买方(债务人),而暗保理则无需通知。我国保理商提供的保理业务都是明保理。

2)有追索权保理和无追索权保理

根据是否有追索权可分为有追索权保理、无追索权保理。

有追索权保理是指在应收账款到期无法从债务人处收回时,保理商可以向债权人反转让应收账款、要求债权人回购应收账款或归还融资。有追索权保理又称回购型保理。

无追索权保理是指应收账款在无商业纠纷等情况下无法得到清偿的,由保理商承担应收账款的坏账风险。无追索权保理又称买断型保理。

3)国内保理和国际保理

根据贸易是否跨境可分为国内保理、国际保理。

国内保理是债权人和债务人均在境内的保理业务。

国际保理是债权人和债务人中至少有一方在境外(包括保税区、自贸区、境内关外等)的保理业务。

4)折扣保理和到期保理

根据融资时机可分为折扣保理、到期保理。

折扣保理是指保理商分笔支付融资款,在接收到转让的应收账款时立即支付部分融资款,交易完成后支付剩余融资款。

到期保理是指接收到转让的应收账款时单笔支付全部融资款。

5)银行保理和商业保理

根据保理商的性质可分为银行保理、商业保理。

银行保理是指接收和处置保理的保理商为银行,而商业保理是指接收和处置保理的保理商为保理公司。

3. 盈利模式

保理的盈利模式主要是利差和保理服务佣金。

1)利差

保理的盈利主要来自利差,大致在3%-4%。

保理融资年化利率一般为10%-15%,较高的有达到17%-18%,较低的可能做到8%-9%。不同的资金成本所产生的利差,就是保理商的主要盈利来源。

2)保理服务佣金

包括了买方信用评估、回收和管理应收账款等服务。费率取决于交易的性质、金额、融资风险控制和提供服务的具体内容等,一般为应收账款净额的0.1%-3%。

4.优点

相较于信用贷款和抵押贷款,保理对于卖方(融资方)有哪些优点呢?

1)不增加负债

保理本身是针对应收账款做的转让交易,意味着卖方的资产负债表不会因为保理业务发生而增加负债。

2)信用风险分散

保理将信用风险转移到保理商,从而帮助卖方分散了信用风险。

3)简化企业的财务管理

保理商通常会提供账款催收和管理服务,从而减轻了卖方的财务管理负担,使其能够更专注于其核心业务。

二、保理的发展历史和规模

1. 发展历史

1)第一阶段:起步萌芽阶段

我国保理业务起源于上世纪90年代,早期只有中国银行、交通银行等几家商业银行从事单一银行保理业务。

2)第二阶段:高速发展阶段

2012年6月27日,商务部发布《关于商业保理试点有关工作的通知》, 上海浦东新区和天津滨海新区成为首批商业保理公司发展试点城市。

但此时商业保理市场整体结构不均衡,行业竞争结构尚未形成,两极分化现象较为严重。加上商业保理行业法律法规缺失、配套监管政策落后,商业保理行业也经历了数年的“野蛮生长期”。

3)第三阶段:整顿清退阶段

2019年10月,银保监会办公厅发布《关于加强商业保理企业监督管理的通知》,成为监管职责划转后主管部门出台的首份针对商业保理业务的监管文件。

2020年8月26日,银保监会普惠金融部印发《商业保理公司名单制管理工作方案》,要求各地金融监管部门制定监管名单,对商业保理企业进行名单制管理,随后各地金融监管局陆续发布名单制管理文件及监管指引,加强保理企业名单制管理工作。

4)第四阶段:规范发展新阶段

2020年后,随着各地清理规范工作的深入推进和名单制的实施,商业保理行业进入了规范发展的新阶段。

2021年是《中华人民共和国民法典》实施元年,也是保理业务的新纪元。

2. 规模

根据国际保理商联合会(FCI)2022年6月发布的《FCI年度综述(2022)》公布的统计数据显示,2021年全球保理业务量据估算约合3.09万亿欧元,同比上升13.5%。

根据中国银行业协会保理专业委员会统计数据显示,2021年保理专业委员会全体成员单位保理业务量为3.56万亿元人民币,同比增长42.97%。其中国际保理业务量为481.77亿美元,同比增长32.52%;国内保理业务量为3.25万亿元人民币,同比增长44.44%。国内保理业务仍然是我国保理市场的主力增长点,在保理业务中占比达91.29%。

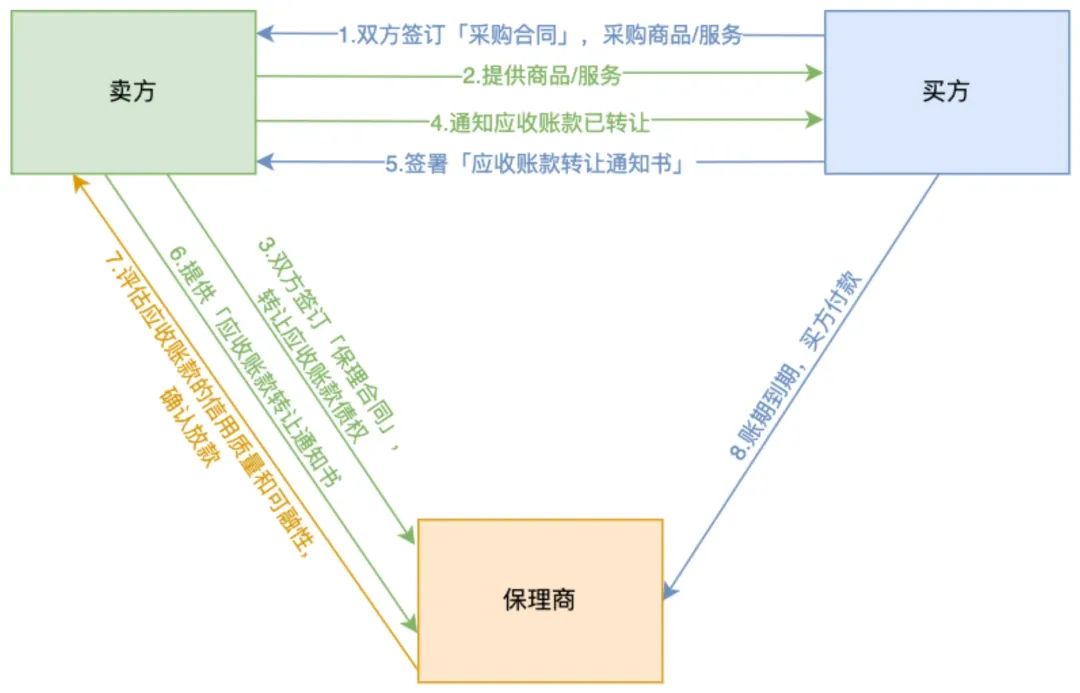

商业保理业务流程

商业保理业务流程如下:

- 买卖双方签订「采购合同」进行采购商品/服务。

- 卖方提供商品/服务。

- 卖方、保理商签订「保理合同」,卖方转让应收账款债权。

- 卖方通知买方应收账款已转让,此为明保理形式,若为暗保理则无需通知。

- 买方签署「应收账款转让通知书」。

- 卖方向保理商提供「应收账款转让通知书」。

- 保理商评估应收账款信用质量和可融性,然后确认放款。若为到期保理,则单笔放款;若为折扣保理,则分笔放款。

- 账期到期,买方向保理商付款。

三、商业保理的风险和措施

1. 买卖方信用风险

是指来自来自卖方或买方的信用风险。如果买方未能按时支付账款,保理商可能会面临损失。此外,如果卖方违约或未能履行其合同义务,保理商也可能承担相关风险。

应对措施主要是严格的尽职调查。在与卖方和买方建立业务关系之前,进行详尽的尽职调查是关键。这包括审核客户的财务状况、信用历史、商业背景和信用评级。

2. 合同效力存在瑕疵

转让的应收账款根据法律规定是不能转让的,则会导致保理合同无效,此时保理商要独自承担买方拒绝付款的风险。

应对的主要措施是加强合同审核。审核基础交易是否合法、有效、真实,若交易合同存在瑕疵,很有可能导致应收账款的转让无效。可审核相关的发票和书面材料是否伪造,应收账款是否真实存在,合同交易价格是否正常等。

3. 应收账款存在瑕疵

应收账款存在瑕疵是指应收账款本身权属不清或者处于不确定状态。

应对措施主要是审查应收账款本身是否存在权利瑕疵。在受让应收账款前应该审核清楚该应收账款是否存在不能转让或多次转让的情形。可在在税务登记系统、中登网中进行查询,避免重复融资。

四、总结

在实操过程中,比较大的一个难点是买方确认这个环节。其实在整个保理业务中,读者可以思考下针对于买方(核心企业)有什么好处,可以支撑他去做应收账款转让确认,以及有什么坏处阻挡他去做确认,欢迎在评论区留言讨论。